賭けの賭け方

賭けの賭け方1 記事No.5990 2014-11-01-Sat

DNAの戦略について

相場も人生と同じように、いつも矛盾に満ちている。

しかし人生と同じように、礼儀正しく生きようとすれば、おそらくは

インフレ率2%に少し満たない1.8%のリターンが一杯であろう。

人生が賭けであれば、ここから先、大切なのは、

賭け方そのものであり、賭けるかどうかではない。

そこで、2%を目指すのか、2倍を目指すのか、が第一の問題。

第二の問題は、その準備をするかどうかだ。

2%を目指す場合は、手堅い配当取りを行い、株主優待を使う。

1の資金は、翌年 1.02となり、10年後 1.22となる。

100万円で運用していれば、122万円になる。

10年間で一度、ハワイに行ける。

ただし、その場合、120円のマックバーガーは10年後、150円程度でなければならない。

一方、2倍を目指すのであれば、それなりの戦略が必要だ。

相場は人生と同じく大きな罠を仕掛けてくる。

暴のつく5回に4回は、暴落であるが、1回は暴騰である。

暴落を嫌えば嫌うほど、暴落以上に資金が減ってしまうことも覚えておかなければならない。

だから、戦術が必要なのだ。

1.5倍の運用は、10年で57倍 100万円は5700万円になる。

2倍の運用なら、10年で1024倍 100万円は10億2400万円になる。

先日は、TVで実際に後者の運用で、60万円を20億円に増やした株式投資家を紹介していた。

それは、紛れもなく、現実だ。(情報番組でなく、TV東京の経済番組なので。)

人生を賭けと認めるのかどうか、悩む必要はない。

人生は賭けと同じように、矛盾に満ちている。

それは、人生が賭けであるなによりの印である。

そして、賭けたいか、賭けたくないか、に関わらず、賭けは実行されているのだ。

そのための戦略、それがこの連載だ。

賭けの賭け方2 につづく・・・・

賭けの賭け方2 記事No.6017 2014-11-09-Sun

そして、賭けたいか、賭けたくないか、に関わらず、賭けは実行されているのだ。

そのための戦略、それがこの連載だ。

賭けというと、聞こえが悪い。

しかし、どんな時にも、判断が必要であり、どんな時にも、それが正解であるとは

分からないばかりでなく、正解自体がないことある。

正解はいつも、後になって分かる。

賭けとはそういうものだ。

今、が、1960年であれば、だれもが買いたい企業は決まっている。

今、が、1990年であれば、すべて銀行株を空売りすれば、資産は日本で一番になった。

その今が、2014年であったとしても、7月なら、ドルを全ての財産を交換して持っていれば、

財産は、4ヶ月で15%増えた。

そう分かっていても、現実には何もできない。

7月ですら、円は大量に買われていた。

後からなら、上がると思った、ね、と言える。

さて、それでもこれらは、競馬と違う、し、ロトとも違う。

そして、一番違うのは、パチンコ、とだ。

後からしか、分からないもの、それにかけるのは、×ではない。

同じ後からしか分からないものに、賭けるのでも、競馬、と、ロト、とパチンコはいけない。

前2者は、還元率が、75%と、45%で、賭け続けば、資金は、限りなく、マイナスを歩む。

後者は、操作されてしまうので、初心者のおばあちゃんは勝てる。

いずれも、同じ賭けとしては、株式と違う。

如何に有利な市場を選択するのか?が賭けの第一歩である。

であれば、

大元のいない、寺銭のない、操作されていない、

そういう賭けが必要だ。

もちろん、株式、為替、それぞれに不利な、状況がある。

逆にいえば、還元率からすれば、カジノ(還元率95%だから)は良い線行っている、といえる。

しかし、株式、為替市場には、かなわない。

では、それでも、実際に、いけない状況をあぶり出して見よう。

株式市場でも、為替市場でも、まず、ここに焦点を当てなければならない。

儲からない方法、それを探ることが、如何に大切か、の論理的理由をまず、述べるとするならば、

儲ける方法より、損する方法、の方が、数が圧倒的に多い。

よって、普通に歩けば、初めに捕らえるのは、ゴールのテープではなく、落ちる穴だ。

そう、これは,確率論の問題なのだ。

賭けの賭け方3 記事No.6041 2014-11-15-Sat

確率論の場合は、対象となる元のデータ、条件が必要だ。

だが、数学的な条件だけでは、実際の相場にはマッチしない。

なぜなら、そこには、数字の羅列はあっても、こころの葛藤が記されていないからだ。

例えば、500円の銘柄を持っていたとする。

この銘柄は、いつか2000円なると、思っている。

500円のその銘柄が、50円下落して450円なった。

ここは、我慢した。

450円のこの銘柄は、400円になった。

20%の下げだ。

ここも我慢した。

400円の銘柄は、390円になった。

20%下げて、そこから10円さらに下げた時点で思う。

たとえ上がったとしても一度ヘッジのために、売っておこう。

そして、390円で、決済する。

決済したとたん、意味なく、その銘柄は上昇する。

450円になった。

やっぱり、この銘柄は、良い銘柄だ、と思い直す。

逃げた意味はあったのか、と戒め、450円で買う。

そのあと、予想より、悪い決算がでて、また、390円になり、

さらにこの390円を割り込み、360円にもなってしまった。

やっぱり、この銘柄は、まだまだ業績が上がらないのだ、

もう一度、逃げておこう。

その後、思ったように、350円も割れ、損をしたが、逃げてと良かったと

ヘッジの価値を知る。

そして、その価値を知ったすぐ次の日に、意味なく、30円ほど上がる。

だからと言って、この業績のまだ伸びない銘柄は、買いたくもない。

その後、すこし経って、420円を付けているのを見る。

変なの!!と思うが、買わない。360円で逃げたのだから。

450円でも、480円も、買わない、逃げたのだから。

でも、安くなったら買おうか、やっぱり2000円になる銘柄なんだかな?

530円と高値を更新した。

買う!。

そのあと、高値更新からの利食いがでて、450円をまで一気に急落した。

420円を割り、チャート上の移動平均線を割り込んだ。

この銘柄は二度と手を出さないと、誓おう。

410円で売った。

この銘柄は、その後、410円を二番底として、上昇し、530円を再度更新した。

この銘柄は、もう見たくもない。

結果は、こう出た。

500円買い、390円売り決済 -110円

450円買い、360円売り決済 -90円

530円買い、410円売り決済 -110円

合計損益 -310円。

500円の銘柄で、損益が、-310円となった。

時間が経って、この銘柄は、2000円になる銘柄と思っていたことを思いだす。

分かっていても、賭け方を知らなければ、こうして、ヘッジの罠にはまる。

ここから抜け出せる投資家はすくない。

ヘッジは、値幅以上の損失を出すことを誰も気付かないのだ。

賭けの賭け方4 につづく・・・・・

自分はなんのために売ったのか?

逃げるためか、ヘッジのためか?

ヘッジに、-310円かけた。

それをヘッジと呼んでいいのだろうか。

ヘッジがくれたものは、投資家の満足と、損益だけだ。

賭けの賭け方4 記事No.6063 2014-11-24-Mon

賭けの賭け方が大事であることは、1でお話しした。

ともかく、人生そのもの自体が賭けであり、つまり、まろやかに言えば、何かを選択しないといけなくて、

その選択結果が、人生を左右する(当たり前)なら、それは BET であるし、

BET であれば、常に我々はゲームの理論によって損得を計っていかないといけない。

損得、という言葉は、儲け、損、という単純な表現から、人生をどう満足して生きていけるか、という

抽象的な表現をも含んでいる。

満足、満ち足りた人生>損する、不満足な人生 という式を認めるのなら、

BET の仕方が大きくそれを左右する。

その満足を、どう表現するか、によって、利得表も変わってくる。

ナッシュ均衡を求める人もいれば、そこから離脱して、もっとリスキーな賭けを望む場合もある。

ただ、最低限、上記の不等式で人生の目的を計るなら、ナッシュ均衡が最低ラインだ。

そのために何をしたら良いか、それが、賭け方なのだ。

つまり、

これは、相場で言えば、ベンチマークをTOPIXとして、それに勝つ人生か、

ソニー自体が絶対値として、上昇することを目的とする、人生か、

そのどちらかであるが、少なくとも、前者を最低限とするのが、賭け方の最低ラインだ。

最低ラインの最も最低の選択は

何もしない。....である。

平均的な年齢で、平均的な人と結婚をして、平均的な年齢で、子供を2人生み、

平均的な教育と、そして、平均的な離婚をする。

最後の章がなければ、とても幸せだ。

しかし、このどの章をとっても、多かれ少なかれ、賭けの結果だ。

平均的でいい人とだと思ったら、モテモテで、浮気をされた。

我慢するのが、平均的と思ったら、外に子供ができていた。

平均的なものを、計画的に、手に入れるのでも、それは、賭けの結果だ。

よって、それでも最良の選択をしていかなくてはならないのだ。

では、今年の相場は、どうだったのか?

まず、4月は、日銀が、やる、と言っていてもどうせ世界の恐慌が始まるし。。。

と思って、売る。

それをしなかった人も

8月に、ウクライナ、爆撃、だ、

と言って、売る。

それをしなかった人も

10月に、エボラだと、

と言って売る。

それに間違いはない。

後からみたチャートで、平気、と思っているだけで、

日銀がどうしようと、政府が、インフレをやる、と言おうと

信じない。

では、何を信じていたのか??っていうと

移動平均線だ。

通常は、26週線だ。

実は

これが相場で言う、平均的な人生への選択かも知れない。

リスクを取らず、それでいて、参加しなければならないものに、参加する。

そういう選択は、人生に満足感を与えたのだろうか?

それは、賭けの賭け方5に続く。

賭けの賭け方5 記事No.6065 2014-11-25-Tue

では、相場が計算高くいけるかどうか、検証してみよう。

26週線が下を向いたから、逃げた、という投資家は、次のルール投資を行う。

移動平均線が、上に向いている間は買い。

下に向いたら、売り。

過去をみて、こうした、とは言えないので、こういう逃げ方で、相場に臨んでいたとする。

結果は、

6回のトレードで、勝率は0.00% つまり、全敗

平均780円幅のマイナス。

大きく下がった週に移動平均が下に向いたので、Maxlossは1361円。

それで、これが真実。

もっとも、上がった相場で、何にも取れないだけでなく、もっとも大きな損失は、

賭け方の違い。

これが、平均を目指して、最低の取引タイミングとなった結果だ。

考えてみれば、こういう道理がある。

平均的に、生きたい、と臨んで出来るような人生なら、

=平均的に生きられる⇒選択を平均的に出来る ということなので、

最高を選んでも、望めるはず。

平均的にとか、そもそも狙えないのである。

ますます、賭け方が重要になってくる。

では、もっとテクニカル派を擁護して、こういうチャートを持ち出した。

昨年、もっとも有効であった、移動平均線を使った昨年の結果

どうだ!、と言わんばかりの結果、値幅6457円、

lossは最大でも537円に押さえられ、レシオが6.74。

それでも、勝率が、57%だが、

それでも、損益最大幅は537円なる。

ここから、勝率57%でもTOPの成績ということ。

損切り値幅がそれでも500円以上必要で、これ以上小さくすると、ここまでのパフォーマンスは

得られない、ということ。

これが、分かる。

それで、意気盛んに、今年に同じ方法で臨む。

その結果は、賭けの賭け方6に。

賭けの賭け方6 記事No.6213 2015-02-09-Mon

システムトレードの良いところは、良いも悪いも、抽象的な表現を使わずに、具体的な表現だけで

いいか、わるいか、を教えてくれるところだ。

26週線に沿って売買することです、それが良いかを説くアナリストは多いけれど、

それが

どれくらい、いいか、示す人はいない。

それが分かるのはシステムトレードのシミュレーションだけだ。

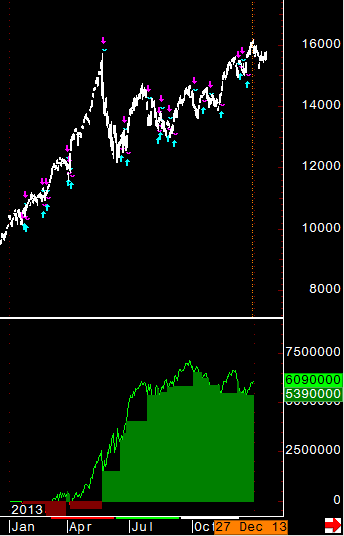

その結果、2013年中に一番良い、移動平均を使って、先物をたった1枚で取引した場合、

取引回数32回、で利益609万、たった1枚で。

プロフィットマックスドロー 3.37と素晴らしい数値。

それでも勝率は46.87%

ということで、うまく移動平均が機能して、移動平均の向き自体でロスカットできた訳。

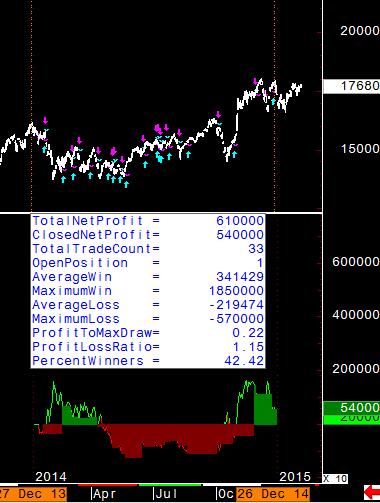

では、それを2014年に適応したらどうなったのか?

利益は600万でなくて、60万。

取引は、同レベルの33回。

そうして過去は、未来を語らない。