オプション取引のメリット

利益も損失も限定可能

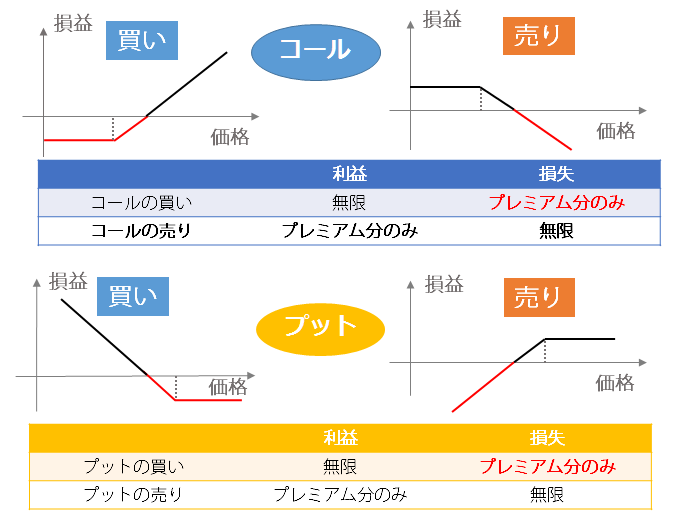

オプションの買い手は、自分に不利な場合は権利を放棄できるので、買い手が被る損失は、支払ったプレミアム分に限定されます。

高いレバレッジ効果

現物の株式投資と比較するとオプション取引は投資効率が良く、高い利益を生むことが可能です。

例えば、日経平均を10,000円で買ったとします。価格11,000円で売却した時は儲けは1,000円になり、投資資金に対して10%の利益をあげたことになります。

一方で、この状況でコールオプションをプレミアム500円で買っていたら、1,000円の利益は投資資金に対して200%の利益をあげたことになります。従ってオプションは現物取引より遥かに、投資効率が高いのです。

そして逆に損失が出た場合、買いの場合は、損失分は限定されます(引き合いに出される信用取引は、損失も無限です)。

従ってオプションはレバレッジ効果の高い信用取引の性質に、リスク回避を併せ持つ非常に魅力的な金融商品なのです。

有効なリスク回避手段

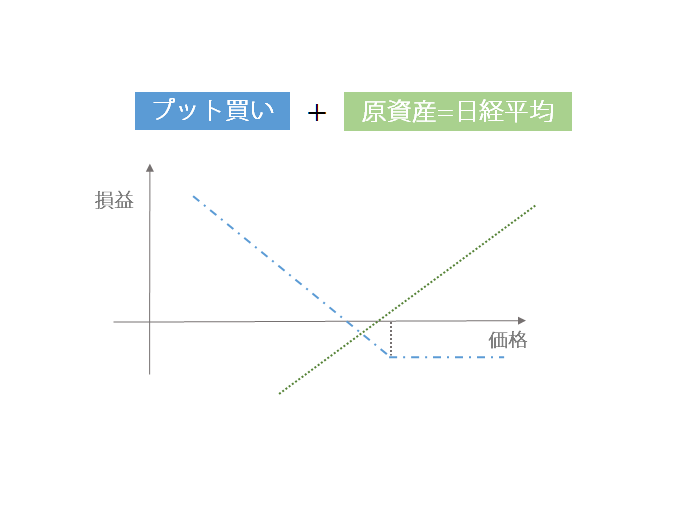

一般的に、保有株式の値下がりリスクの回避の為に、連動する日経平均を原資産に置き換えてプットの買いを入れます。すると図からも分かるように、値下がりリスクを回避でき、市場価格上昇分は、保有株にて追求することができます。このようにオプション取引はヘッジ機能にも応用可能なのです。

オプション取引のデメリット

価格変動リスク

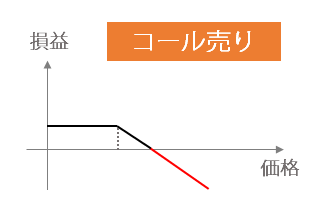

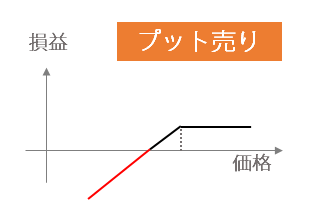

オプションのメリットとしてレバレッジ効果を上げました。しかしオプションのプレミアムは株式等に比べ価格の変動が大きくなります。予期せぬ方向へ価格が変動した場合、差し入れた証拠金を大幅に上回る損失が出る可能性があります。例えば、オプションの売りのみを行う取引は、ハイリスクな投資行為であることを改めて認識しておきましょう。

流動性リスク

オプション取引は期日が近づくと取引高が減少する場合があります。また、権利行使価格が市場価格から乖離している場合、取引高が少なくなる場合があります。保有しているオプションの反対売買ができない、あるいは想定していた価格と離れた価格で約定する場合があります。

また期日まで十分に時間が残されている場合も市場価格によっては、流動性が失われる場合もあります。

規制リスク

日経225オプション取引においては、取引所が各種の規制を課す権限を持っています。取引所が課した規制により取引参加者は不利益を被る場合があります。

例えば、

証拠金の臨時大幅引き上げ=これにともなうポジションの決済

大きな変動時に新規の取引を停止=既存の組み合わせから、乗り換えられず、バランスの維持が難しくなる。

などです。